目次

アセットアロケーション

直近の成績を見て米国株式100%で投資信託などを運用されている方も多いのではないでしょうか?

皆さんは資産運用をなぜしようと思いましたか?

- お金増えればいいやん

- 銀行の金利がバカげてる(銀行に預けておくのがもったえない)

- 老後が心配

- 子供の教育資金を貯める

- FIRE or FIを目指している

- 親・知り合いがしていて

- 贅沢したい

様々な理由があると思います。すべて正いと思います。ということは、「資産を増やしたい」ということだと思います。誰もが、「資産を減らしたくない」はずです。

今回はそんな様々な理由で始めた資産運用するにあたっての、リスク&リターンに影響するアセットアロケーションについて考えていきたいと思います。

株式投資、不動産投資、太陽光発電、為替取引、仮想通貨など様々ありますが、このブログを読んでくださる方は大半は株式投資メインかと思います。

そして多くの方が投資信託やETFなどを活用した長期投資を行っていると思います。もちろん行っていない方もいるかもしれませんが。

私個人としては、長期投資70%程度、短期投資30%程度(個人の状況による)と時間軸をずらして、それぞれ運用すべきと考えます。

今回は長期投資をする上でのアセットアロケーションについて考えていきたいと思います。

この記事でどうアセットアロケーションについて考えていくかというと、自分たちだけでなく「国」も資産運用をしてますよね?

そうです「年金」です。

日本では、「GPIF(年金積立金管理運用独立行政法人)」が年金を運用しています。年金の運用を参考に個人投資家がどうしていけば良いか参考にしていきたいと思います。

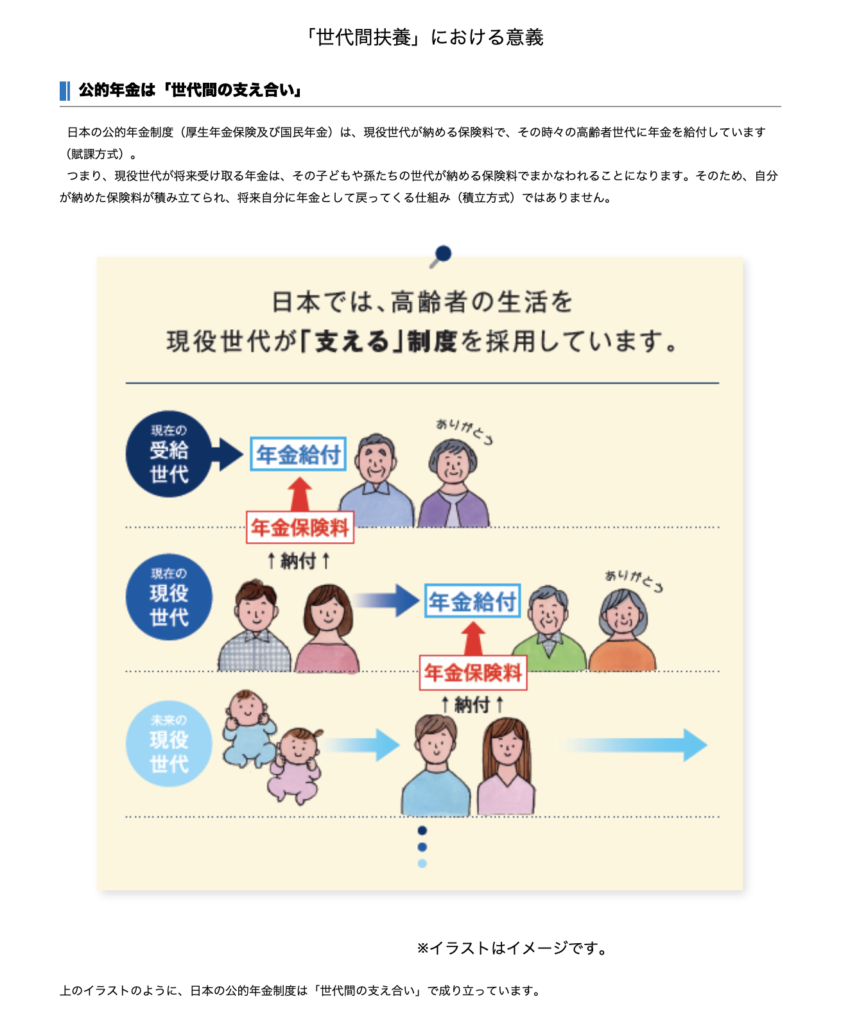

年金事業を行う上で、この日本では少子高齢化という問題に直面しているのは皆さんご存知かと思います。今の年金制度は、「現役世代(労働者など)」からお金を集めて、「高齢者」に年金給付をしている形になっています。そうすると少子高齢化=収入の減少になります。これを補うために、最低限のリスク(振れ幅)を許容し、必要な利回り(利益)を確保していきたいと、皆さんから集めたお金を運用している訳ですね。

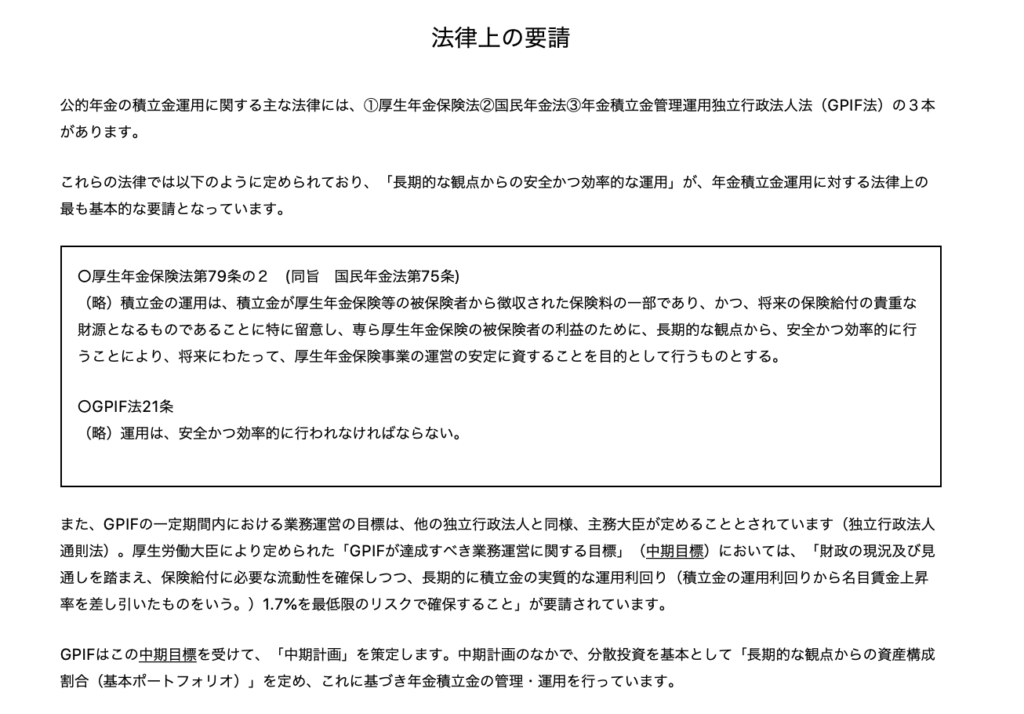

法律で「長期的な観点から安全かつ効率的に資産運用して厚生年金保険事業を運営しなさい」と定められており、厚生労働大臣より、「GPIFが達成すべき業務運営に関する目標(中期目標)」においては、「長期的に積立金の実質的な運用利回り1.7%を最低限のリスクで確保すること」と要請されています。

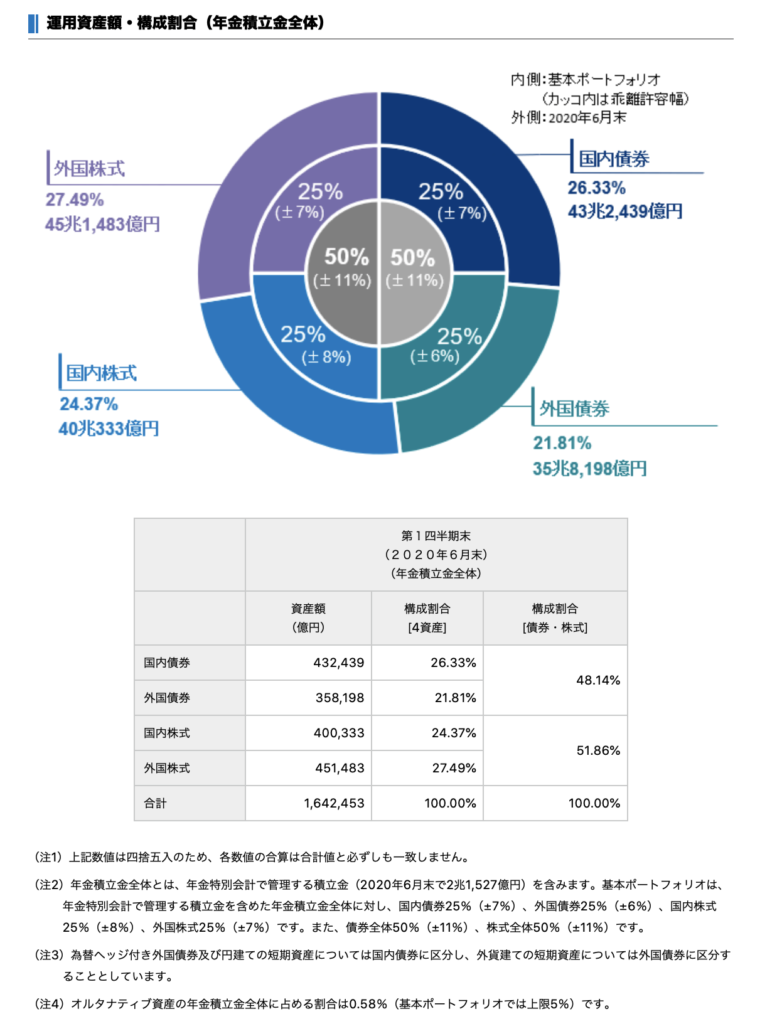

では、年金のアセットアロケーションはどうなっているのでしょうか?

「長期的な観点から安全かつ効率的な運用」を行うため、各資産を組み合わせた資産構成割合を基本ポートフォリオとして定めているようです。

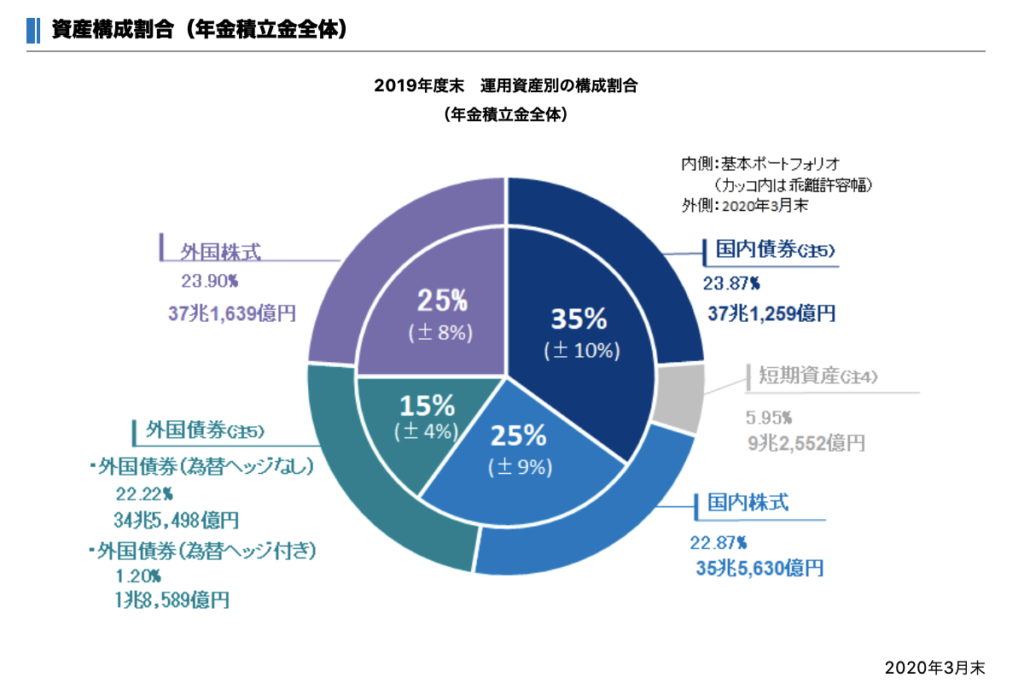

国内債権・外国債権・国内株式・外国株式を25%(乖離許容幅)で運用しているようですね。ちなみに2019年度末では国内債権が35%あり、外国債権が15%しかありませんでした。

年金運用をしているお偉いさんでも資産比率が年によって変わっているのがわかりますね。

こうやってリバランスしながら「長期的な実質利回り1.7%」を目指しているのですね。

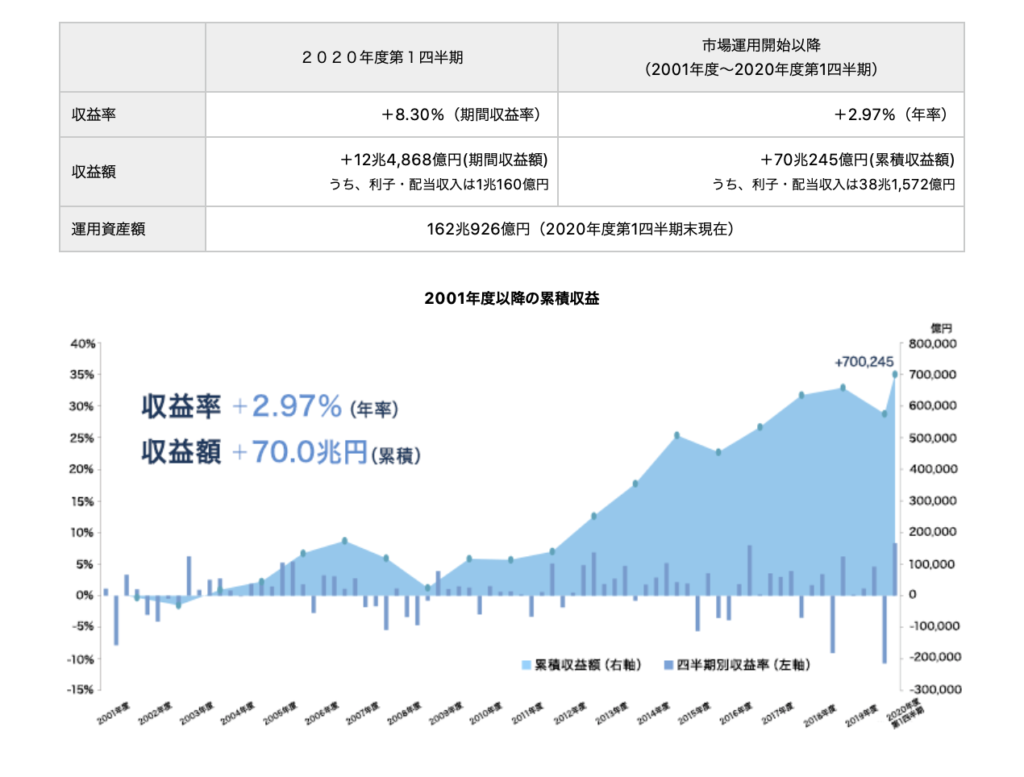

2020年現在、2001年以降の運用結果はどうなっているでしょうか?

なんと、市場運用開始以降+2.97%(年率)で運用されているではないですか。

個人の資産運用では、少し物足りない利回りかもしれません。しかし、安定的にリスクを抑えて運用した結果が+2.97%です。素晴らしいですね。

目標とされている1.7%を上回っていますね。

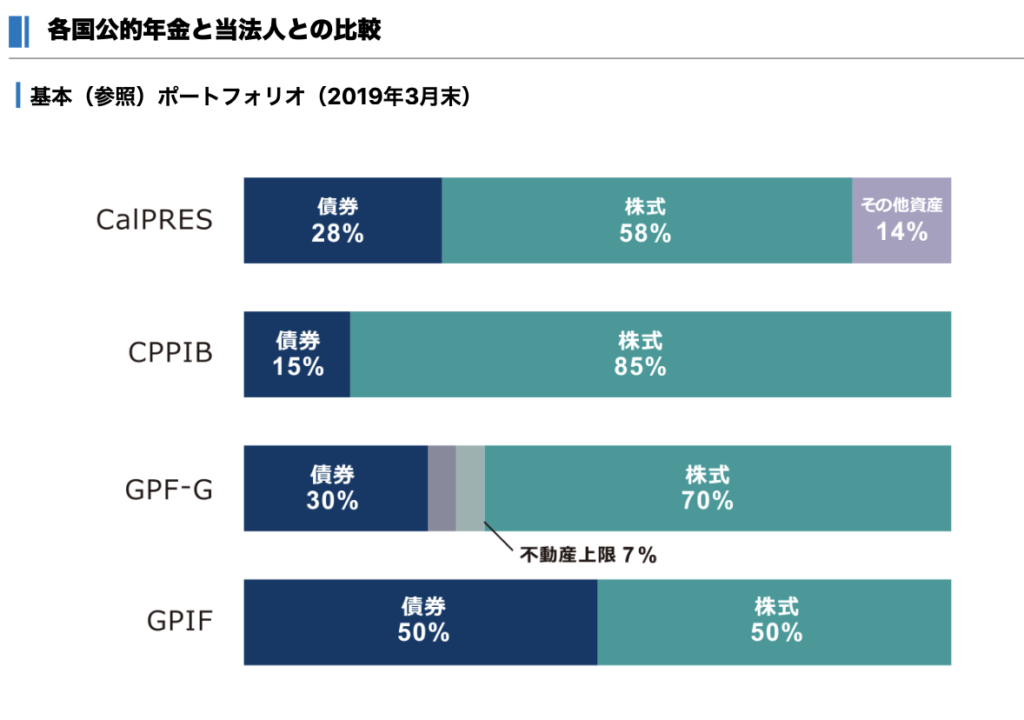

各国の年金のアセットアロケーション

ここでは、各国のアセットアロケーションから個人がどうアセットアロケーションを組んでいけばいいか簡単にですが考えていきたいと思います。

- CalPRES:アメリカ(カリフォルニア州職員退職年金基金) 40兆円

- CPPIB:カナダ(カナダ年金制度投資委員会) 33兆円

- GPF-G:ノルウェー(ノルウェー政府年金基金-グローバル) 115兆円

- GPIF:日本(年金積立金管理運用独立行政法人) 159兆円

それぞれの資産規模は違いますが、比較したグラフを見ていきたいと思います。

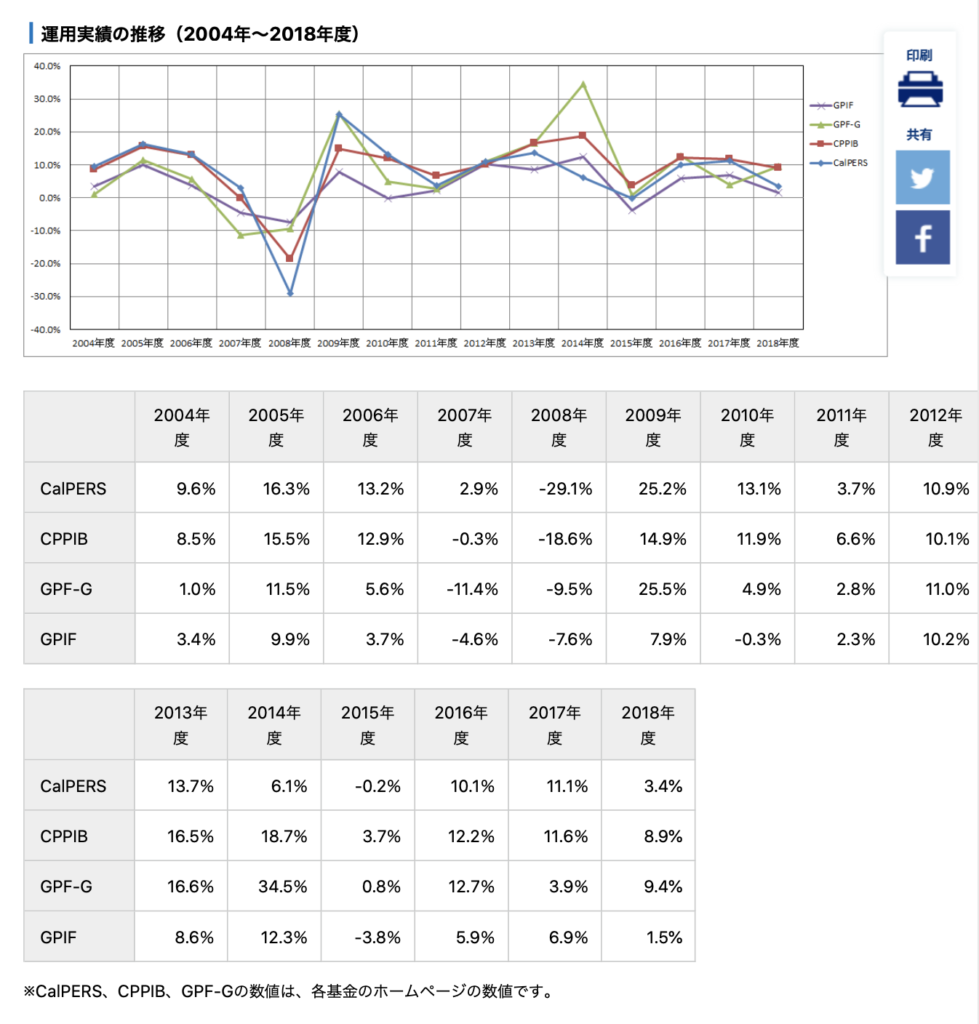

それぞれの国で「国内と海外」の立ち位置は違ってますが、株式・債権での比率で見たときに、上下の振れ幅に差があるのがわかると思います。

日本のGPIFは他国に比べてリスク(振れ幅)の少ない配分で投資していることがわかりますね。

個人的にはリスク(振れ幅)を取れる若い世代は、株式の比率が大きくて問題ないと考えています。(長期投資において)

もちろん実際は、アセットアロケーションがあって、ポートフォリオ(具体的な銘柄や商品)によって運用成績が大きく異なってくることは明白です。

ということは?

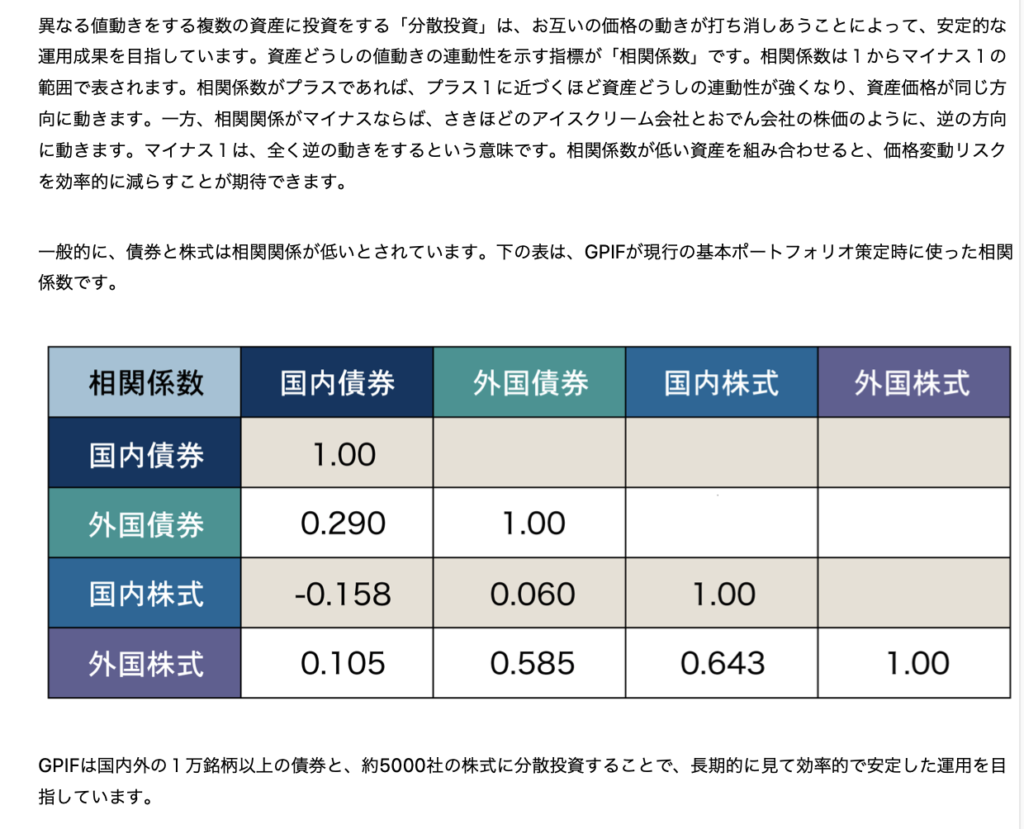

リスク(振れ幅)を許容しつつ分散が重要

一般的に「株式は高リスク高リターン」「債権は低リスク低リターン」だと言われています。

直近では米国株式のリターンが良かったことは私も知っています。しかし、それが今後ずっと続くでしょうか?

外国株式の中でも「先進国株式」「新興国株式」とさらに分かれていこいます。

では、今年・来年1位になる資産はどれか分かりますか?

またそれぞれのアセットでの相関関係があることも考慮できるといいですね。

具体的には?(一例)

- 資産クラスを分散させる

- シンプルなファンドで自分で組み合わせる(リバランスのためにも)

- 信託報酬の低いファンドを選ぶ

- ファンドの資産規模の大きいものを選ぶ

- 分配金はなしで良い(複利効果)

- 過去の運用成績を気にしすぎない(分散を意識する)

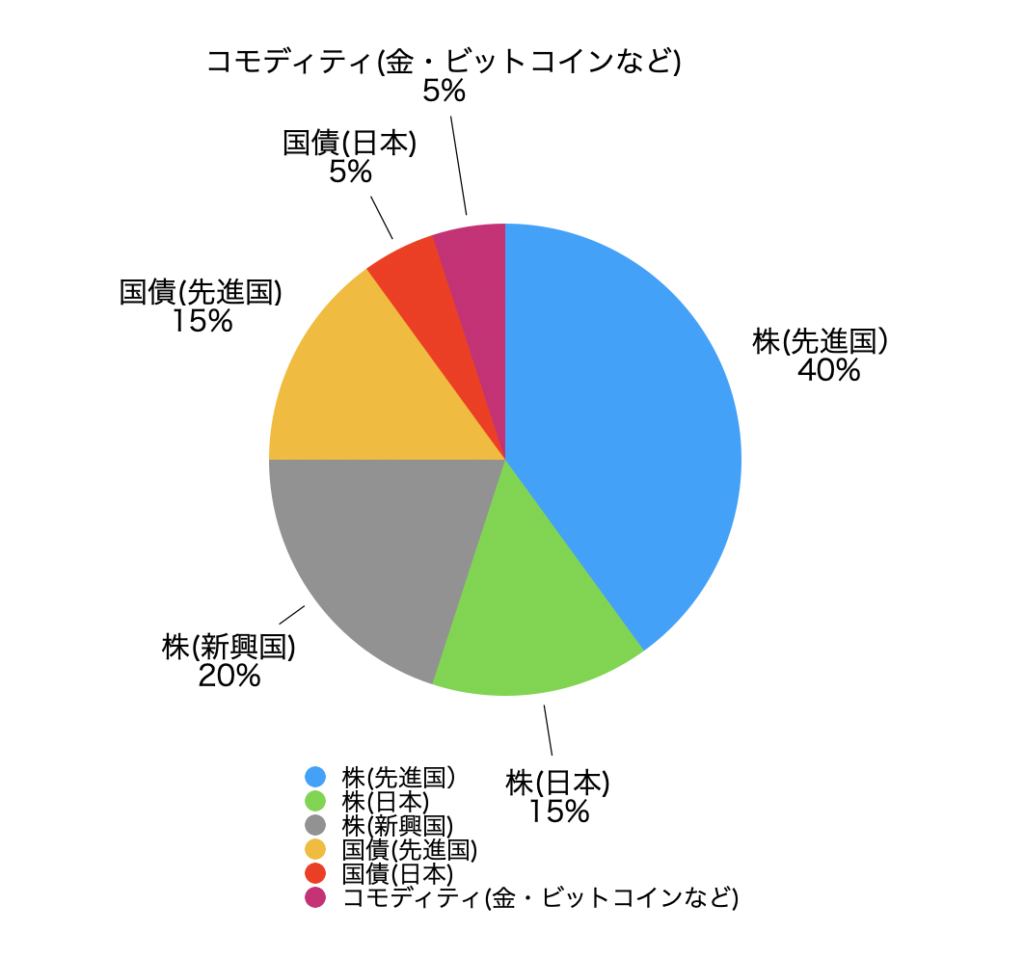

これでも、先進国株式の配分が多すぎるように感じます。かなりリスクをとってリターンを求める割合になっているかと思います。

かといって「年金」の運用ではリターンが少ないと感じる方が多いのではないでしょうか?

人それぞれ取れるリターン・リスクは異なりますので「自分自身の割合」を見つけていってはどうでしょうか?

まとめ

どの期間を切り取るかで、それぞれのアセットのパフォーマンスは異なります。直近の成績がいいと言う理由のみで1つのアセットに集中投資するのではなく、自分自身でアセットを考え分散を効かせるのがいいと考えます。

- 「集中投資は避けよ」

- 「自分自身で考えよ」

- 「最初に配分を決め、リバランスを考えよ」

年金の運用方法のようにリスク・リターンを考え分散し、運用していく重要性が伝われば幸いです。

かとよぴ株式投資

かとよぴ株式投資